Elezioni americane, l’impatto sui mercati e le implicazioni per la view di Anima

Con la vittoria schiacciante su Kamala Harris, Trump è diventato il quarantasettesimo Presidente degli Stati Uniti, il secondo nella storia a ottenere due mandati non consecutivi, dopo Grover Cleveland che guidò il paese alla fine del XIX secolo. Un successo ragguardevole, considerando che lasciò la Casa Bianca nel gennaio 2021 con un livello di approvazione di poco superiore al 30%, e che, a dispetto delle previsioni della vigilia, l'affermazione è stata netta: se manterrà il vantaggio negli Stati in cui lo spoglio è ancora in corso, il tycoon otterrà 312 voti nel collegio elettorale rispetto ai 226 della Harris, un margine superiore rispetto al 2016, e per la prima volta ha vinto la sfida del voto popolare. Peraltro, i repubblicani hanno già conquistato il controllo del Senato, ed è molto probabile che ottengano anche quello della Camera: secondo la piattaforma di scommesse Polymarket, la probabilità di un Republican Sweep supera il 96%.

La reazione dei mercati all'indomani del voto è stata molto razionale, perfettamente allineata al copione che era lecito attendersi in termini di direzione dei movimenti, e relativamente misurata nella portata: evidentemente, i segnali forniti dagli scommettitori erano stati considerati più attendibili rispetto a quelli dei sondaggisti, e gli investitori si erano già largamente posizionati per questo scenario. Più in dettaglio, i rendimenti dei Treasury hanno subito sensibili pressioni al rialzo e la curva si è irripidita: i tassi a 2 e 10 anni sono saliti rispettivamente di 8 e 16bp, raggiungendo i livelli più alti da 3-4 mesi, sulla scorta delle attese di implementazione di politiche che potrebbero rallentare il processo di disinflazione e provocare un aumento del deficit, riducendo i margini di allentamento monetario. I mercati azionari hanno archiviato una sessione brillante: l'indice S&P 500 ha registrato nuovi massimi storici e segnato il maggior guadagno di sempre in una giornata post-elettorale, con una decisa sovra-performance dei comparti domestici favoriti da politiche pro-cicliche, deregulation e protezionismo che sono i capisaldi del manifesto elettorale di Trump (gli indici delle small cap Russell 2000 e dei finanziari KBW Bank hanno messo a segno il maggior apprezzamento giornaliero rispettivamente da fine 2022 e fine 2020). La crescente divaricazione di prospettive fra Stati Uniti e resto del mondo, conseguenza della MAGA Policy (Make America Great Again), è emersa chiaramente dalla divergenza fra i trend di mercato lungo le due sponde dell'Atlantico: in Area Euro, sia i tassi a breve/medio termine che i mercati azionari sono scesi (le borse dopo un'iniziale reazione positiva), a causa dei rischi derivanti dall'imposizione di tariffe e della potenziale accelerazione del ciclo di tagli della BCE. Il dollaro si è apprezzato in modo generalizzato, trascinando al ribasso le quotazioni di gran parte delle materie prime.

Il risultato elettorale avrà ripercussioni importanti a livello geografico e settoriale, e la view di mercato è stata rimodulata in coerenza con le nostre valutazioni e aspettative. In particolare, continuiamo a esprimere un giudizio moderatamente costruttivo sui comparti governativi: da quando gli investitori hanno puntato i riflettori sul tema delle elezioni, i Treasury hanno registrato un repricing importante e riteniamo che ai livelli attuali le valutazioni abbiano incorporato un premio al rischio adeguato e offrano valore; l'esposizione al rischio tasso è stata quindi incrementata, pur senza abbandonare un approccio cauto e graduale. L'interesse è al margine superiore per i governativi europei rispetto a quelli statunitensi, stante la diversa distribuzione dei rischi nelle due aree geografiche.

La view sull'asset class azionaria diventa analogamente moderatamente positiva. Rimosso un fattore di incertezza cruciale, con il quadro macro/fondamentale solido, la stagionalità favorevole e i buyback che riprenderanno con vigore, la strategia gestionale assume una connotazione maggiormente pro-ciclica, e punta a privilegiare i settori favoriti dalle attese di implementazione del programma di Trump (negli USA, comparti domestici, ciclici e small/mid cap di qualità). A livello geografico, gli Stati Uniti sono certamente da privilegiare, ma ci sono opportunità anche negli altri paesi sviluppati: ovunque le autorità cercheranno di rispondere a eventuali tariffe o sgravi fiscali per tutelare le proprie imprese, e fasi di debolezza potrebbero offrire opportunità di acquisto; restiamo neutrali sulla Cina, in attesa di maggiori dettagli sui piani di stimolo fiscale, e sui Paesi emergenti, che saranno penalizzati dall'aumento delle tariffe e dall'apprezzamento del dollaro.

Diventa infine moderatamente positiva la view sul dollaro, in primis per le ripercussioni dell'inasprimento della politica commerciale.

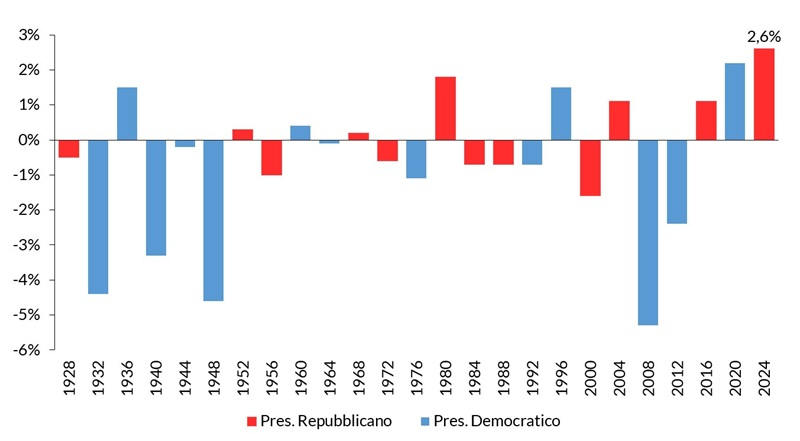

Performance dell'Indice S&P 500 nella sessione post-elettorale dal 1928

Fonte: elaborazione ANIMA su dati Bloomberg