La view di ANIMA

A partire dalla fine di ottobre, gli investitori hanno acquisito crescente fiducia nella prospettiva di un allentamento della stretta monetaria, complici le diffuse sorprese al ribasso nei dati sull'inflazione e una retorica meno aggressiva da parte delle banche centrali; sia i mercati azionari che quelli obbligazionari hanno registrato robusti apprezzamenti. Le curve di mercato monetario sono arrivate a scontare cicli di tagli piuttosto aggressivi, ed era opinione diffusa che la Federal Reserve avrebbe sfruttato il meeting del 13 dicembre per ribadire che un'inversione di marcia troppo precoce della politica monetaria avrebbe potuto compromettere il consolidamento del processo disinflazionistico, contrastando l'allentamento delle condizioni finanziarie. Il copione andato in scena, però, è stato molto diverso: la Fed ha adottato un approccio molto più accomodante del previsto, segnalando che la discussione sui tagli è già iniziata e che il rischio di danneggiare l'economia con una stance eccessivamente restrittiva è attentamente monitorato. BCE e Bank of England hanno mantenuto un orientamento più equilibrato, ma non sono riuscite ad arginare l'impatto dirompente del dovish pivot della Fed: i trend in atto sui mercati si sono consolidati, e la magnitudo dei movimenti registrati è stata eccezionale; a titolo di esempio, l'indice delle obbligazioni governative globali ICE BofA ML ha registrato la performance a due mesi più alta degli ultimi trent'anni, mentre l'indice azionario globale MSCI AC World si è spinto su nuovi massimi storici, archiviando per la prima volta dal 2017 una stringa di sette chiusure settimanali positive.

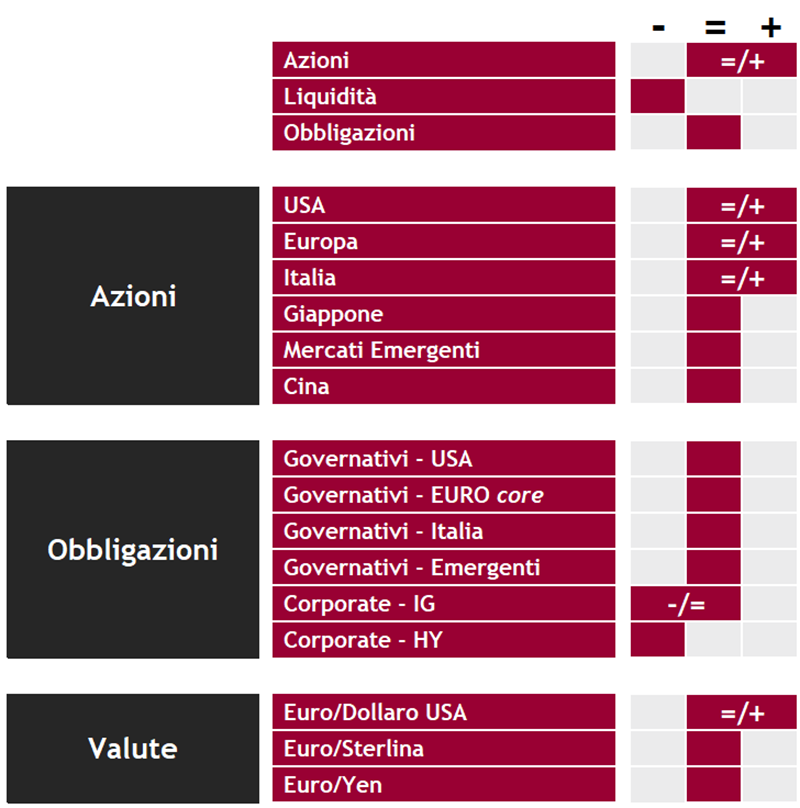

Con le preoccupazioni su vischiosità dell'inflazione, prolungamento della stretta monetaria e aumento dei tassi ormai ridimensionate, e condizioni finanziarie di gran lunga più favorevoli, i rischi per la crescita sono diminuiti e la prospettiva di un soft landing si è consolidata. Ne è derivata un'espansione importante dei multipli azionari, e un significativo aumento della partecipazione ai rialzi: l'indice S&P 500 equi-pesato (in cui ogni titolo ha un peso dello 0,2%, a prescindere dalla capitalizzazione) ha registrato una performance negativa da inizio anno a fine ottobre, ma ha guadagnato il 14% dal 31 ottobre al 20 dicembre, battendo sia l'indice S&P 500 che i Magnificient 7. In questo contesto, il giudizio sull'asset class azionaria si conferma neutrale/positivo. La corsa delle ultime settimane è stata forte e diversi indicatori di analisi tecnica e sentiment hanno raggiunto livelli estremi: una fase di consolidamento non si può escludere, specie considerando il calo stagionale della liquidità; tuttavia, l'approccio accomodante della Fed e il crollo del tassi hanno arricchito la lista dei fattori di supporto per i mercati azionari, la stagionalità resta favorevole nel breve termine, e i flussi testimoniano che la FOMO (Fear Of Missing Out) è tornata a condizionare prepotentemente le scelte degli investitori. A trainare i mercati potrebbero essere i comparti più penalizzati da inizio anno, e in particolare le small/mid cap, che sono avvantaggiate durante i cicli di tagli e presentano valutazioni depresse; acquisti selettivi su questo segmento sono stati effettuati in tutte le aree geografiche, privilegiando titoli di qualità.

Per quanto riguarda i mercati obbligazionari, la svolta accomodante della Fed ha intensificato in misura sostanziale le pressioni al ribasso sui tassi: i future sui Fed Funds sono arrivati a prezzare 160 punti base di tagli negli Stati Uniti nei prossimi dodici mesi (più di quanto suggerito dal più dovish fra i 19 membri del FOMC); in aggiunta, secondo la Global Fund Manager Survey di ML di dicembre, la quota di gestori in sovrappeso sui bond ha raggiunto il livello più alto dal 2009. In questo contesto, abbiamo preso tatticamente profitto sui sovrappesi di duration da tempo in portafoglio; la view sui governativi core è tornata neutrale, ma l'orientamento resta strategicamente costruttivo (l'intenzione è di ricostituire le posizioni a livelli più appetibili). Si conferma la neutralità sui BTP: una politica monetaria più accomodante, l'approccio benevolo di agenzie di rating e Commissione Europea e il carry elevato sono fattori di supporto, ma il premio al rischio idiosincratico è molto modesto.

Con riferimento al comparto del credito, nonostante i fondamentali in deterioramento, gli spread hanno raggiunto livelli compressi, che in passato sono stati registrati solo durante fasi di spiccata espansione monetaria. Un bias più prudente sembra giustificabile, anche in vista del sovraccarico di nuove emissioni che tradizionalmente caratterizza il mese di gennaio, e che potrebbe offrire opportunità. Permane la preferenza per il comparto investment grade rispetto agli high yield.

Il giudizio sull'euro/dollaro, infine, è moderatamente costruttivo, ma non ci aspettiamo una direzionalità marcata nel breve termine.

View di Mercato, Comitato Investimenti del 14-15/12/2023

I giudizi espressi non rappresentano indirizzi assoluti di carattere allocativo, bensì un orientamento generale sull'ipotizzabile andamento delle diverse asset class