La view di ANIMA

A poco meno di un mese dalla vittoria schiacciante di Trump alle Presidenziali del 5 novembre, la reazione dei mercati azionari e valutari appare pienamente coerente con il copione della vigilia, e in particolare con l'idea che le misure approvate dalla nuova Amministrazione repubblicana prolungheranno quella fase di eccezionalismo americano che era già in corso, e che è ben riflessa dalle incessanti revisioni al rialzo delle stime di crescita dell'economia a stelle e strisce per l'anno in corso (la proiezione di consenso riportata da Bloomberg è passata dall'1,3% di fine 2023 al 2,7% attuale). I listini statunitensi hanno registrato una massiccia sovra-performance rispetto al resto del mondo, con il traino dei comparti ciclici e domestici che più beneficeranno del mix di politiche pro-cicliche, deregulation e protezionismo promossi da Trump: prendendo come riferimento i prezzi del 4/11, ad offrire le soddisfazioni maggiori sono stati consumi discrezionali (complice il peso elevato di Tesla, salita di oltre il 40%), finanziari e industriali, e le small cap hanno reso quasi il doppio delle large cap. La significatività dei movimenti risulta peraltro amplificata se si considera il contestuale apprezzamento del dollaro, e il fatto che molti degli altri indici importanti hanno perso terreno.

L'andamento dei mercati obbligazionari è stato meno prevedibile. Gran parte degli analisti si attendeva pressioni al rialzo sui tassi e un irripidimento delle curve, a causa dei rischi di aumento del deficit e rallentamento del processo disinflazionistico derivanti da sgravi fiscali, tariffe più elevate e stretta sull'immigrazione. Al contrario, la reazione iniziale dei Treasury, coerente con questo schema, è stata rapidamente riassorbita, e ad oggi i rendimenti si attestano su livelli simili a quelli pre-elettorali sulle scadenze brevi, e inferiori di 10/15bp su quelle lunghe. Questa dinamica si spiega in primis con il forte repricing registrato dai tassi nelle settimane precedenti le elezioni, e la revisione al ribasso delle attese sull'allentamento monetario che sarà effettuato dalla Fed: la convinzione diffusa è che la banca centrale seguirà una linea diversa rispetto a quanto fatto nel 2016 e agirà in modo preventivo di fronte ai rischi al rialzo per l'inflazione, limitando in ultima istanza sia le pressioni sui prezzi nel medio termine che l'aumento dei rendimenti. In aggiunta, benché molte delle nomine effettuate da Trump siano state considerate divise, la scelta di Scott Bessent quale Segretario del Tesoro ha rassicurato gli investitori: il veterano di Wall Street ha sempre professato cautela sul tema dei conti pubblici, dichiarando di voler riportare il rapporto deficit/PIL sotto il 3% entro il 2028.

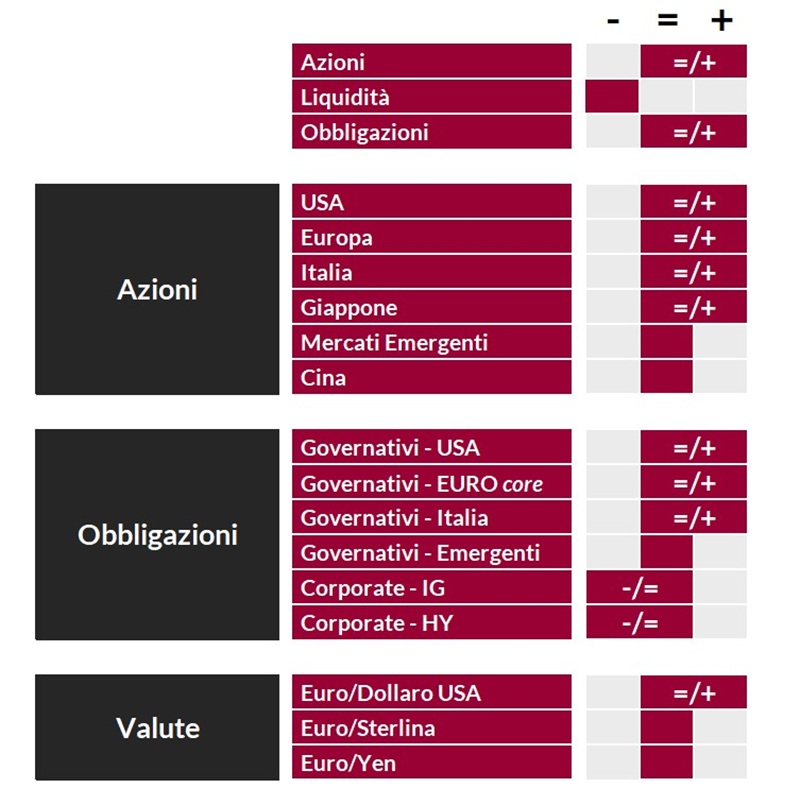

In questo contesto, le valutazioni fatte all'indomani del voto sulle opportunità offerte dai mercati si confermano valide, e le raccomandazioni allocative sono invariate.

La view sui comparti governativi, in particolare, resta moderatamente costruttiva, in coerenza con le nostre aspettative sull'evoluzione di quadro macro e politiche monetarie, e con la convinzione che le valutazioni siano interessanti con orizzonte di medio termine. Riteniamo che il potenziale di ulteriore rialzo dei tassi nel breve termine sia limitato: l'insediamento di Trump avverrà solo il 20 gennaio, le aspettative sulla politica monetaria sono ragionevoli, e le curve sembrano incorporare un discreto livello di ottimismo sulla crescita e pessimismo sulle politiche fiscali, su entrambe le sponde dell'Atlantico. Il nostro interesse è al margine superiore per i governativi europei rispetto a quelli statunitensi, a causa della diversa distribuzione dei rischi nelle due aree geografiche. L'approccio al mondo del credito resta contraddistinto dalla selettività, in un contesto di premi al rischio compressi.

Il giudizio sull'asset class azionaria, analogamente, rimane moderatamente positivo. A nostro avviso, i potenziali catalyst positivi più che compensano i rischi associati alle valutazioni elevate negli Stati Uniti, e includono la riduzione dell'incertezza dopo la vittoria di Trump, le attese di politiche economiche più espansive in tutte le aree sistemiche, il miglioramento del trend degli indici sulle sorprese economiche e la stagionalità favorevole. La strategia gestionale mantiene la connotazione maggiormente pro-ciclica assunta dopo le elezioni e la preferenza per gli Stati Uniti sul piano geografico, ma intravediamo opportunità sulla debolezza anche in Europa, in particolare nei comparti che beneficeranno dell'aumento della spesa e della crescente probabilità di conclusione della guerra; siamo neutrali su Cina e paesi emergenti, in attesa di maggiori dettagli sui piani di stimolo fiscale che saranno approvati dalle autorità.

In ambito valutario, per finire, si conferma moderatamente positiva la view sul dollaro, favorito dalle politiche di Trump e dalla divergenza fra i trend macro e di politica monetaria lungo le due sponde dell'Atlantico.

View di Mercato, Comitato Investimenti del 19-20/11/2024

I guidizi espressi non rappresentano indirizzi assoluti di carattere allocativo, bensì un orientamento generale sull'ipotizzabile andamento delle diverse asset class.